年収倍率を基準にするといいよと聞いたけど、どんな倍率なの?

住宅ローンを組む際の判断基準として、簡易計算として年収倍率という捉え方があります。

実際のところ、例えばマンションを買うこと際に、最近は年収の7〜8倍の物件を購入している人が主流なのですが、そのあたりを昔をさかのぼりながら解説していきたいと思います。

この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

◆年収倍率5倍と言われる理由は?(昔をさかのぼる)

住宅ローンを借り入れる目安として、以前から税込みの年収倍率を5倍以内に考えるということが言われています。

この判断基準が広まったのは、1992年のこと。

当時の総理大臣は宮澤喜一さんでしたが、この頃「生活大国5カ年計画」という経済計画が閣議において決定されています。

その計画のメインとなったのが、「大都市圏の勤労者世帯が年収の5倍程度で質の良い家を買えるようにする」というものだったのです。

この時代、新築マンションの価格は東京都区部において8,667円となっています。

この額は、1990年代の平均年収の10倍を超える額でしたが、現在と金利も異なり、さらには借り入れる際の環境も今とは大きく違っていました。

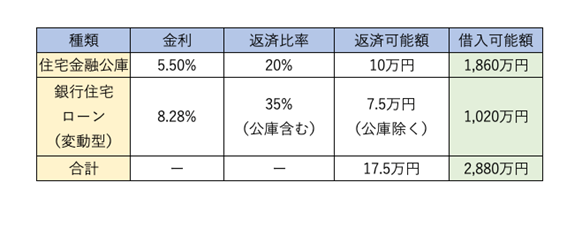

例えば、借り入先の主流は、旧・住宅金融公庫(現・住宅金融支援機構)といった公的融資でした。

また、金利も今よりずっと高く、この辺りが年収倍率が5倍になった元となっています。

当時の税込み年収600万円の人が購入できる試算表をご覧ください。

このように、こちらの例でいうと年収倍率は6倍ということになります。

今よりも金利がずいぶん高いですから、比較的安い公庫を利用し足りない部分を民間の金融機関で借りるという形が主流でした。

例えば、公庫だけで借り入れをすると年収の4倍を下回る結果となり、おおよそ4〜6倍以内で収まっていたというのが、年収倍率5倍の根拠としてあげられるのです。

◆現代はどれくらいの倍率が多いの?

では、現在の場合、マンションを購入した人の年収倍率はどれくらいになっているのでしょうか。

変動金利で年収×6~7倍、固定金利で9~10倍でしょう

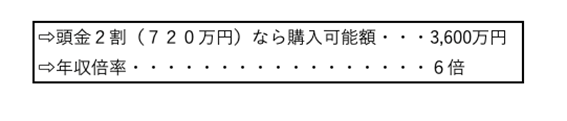

2016年時点でのマンション価格と年収倍率を表した表をチェックしてみましょう。

表をみると、大幅に昔の基準である年収倍率5倍をオーバーしています。

こんな価格帯では、とても購入できそうにない!と感じる人も多いかと思いますが、実際のところは年収の7〜8倍の価格であるマンションを取得しているという声も多くあります。

不動産業の中では、年収の7倍前後が住宅ローンの借り入限度額と言われていて、さらに年収と同額程度の頭金を払えば8倍のものが購入できるという計算になります。

実は、この支払いを今までの賃貸マンションの家賃と比べると、下がったという人もあるほどです。

年収倍率7倍が上限と言われている昨今とはいえ、5倍が適正だと言われていたのだから、現実的に支払いは大丈夫なのだろうかと心配になりますよね。

率直にいうと、年収5倍という考え方が広まった時代と現代とでは融資環境が大きく異なっているため、意外と負担が大きくないという計算になります。

◆年収倍率にこだわりすぎなくてもいい

さらに年収5倍が広まった時代と大きく変わった点があります。

順に見てみましょう。

- 資金繰りについて

1990年代は頭金は自分で貯蓄するという意識が主流でした。

現在は、税制の優遇制度などもあり、親から贈与を受けるといったパターンが増えています。

その他の理由として、子供の数が減ったことにより、一人に対するゆとりが増えたこともありますし、現在の親世代に金融資産を持った人が増えてきているということもあげられるでしょう。

- 中古マンションの売買の活発化

1990年代に比べて、中古マンションが非常に売りやすくなっているという現状があります。

もしも、住宅ローンの返済が難しくなったとしても、売却をするという展開がしやすくなったというわけです。

もちろん、しっかりとした資金計画は必要となってきますが、年収倍率にこだわるような時代は過ぎ、いざという時には売却するという考えも持ちながらマンション購入をすることができるということになります。

まとめ

このように、マンションなどといった物件を購入するにあたって、年収倍率という判断基準はありますが、現在においてはそこまで重要視する必要がないということがわかりました。

とはいえ、一つの基点として年収というのは大きな役割を担いますので、軽視することなく、計画的に住宅ローンを組んでいくことをおすすめします。

合わせて読みたい記事