住宅ローンの融資を受けるためには、銀行などの金融機関があらかじめ設けている審査基準をクリアしなければならないのです。

そこで、これから夢のマイホーム購入を実現するための住宅ローンにおいて、何を審査基準として住宅ローン融資を認める審査材料にしているの、どう対策していくのかといったことについてご紹介していきます。

この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

1.住宅ローンの審査ってどんなもの?

住宅ローンの審査といわれても、はじめての方にとってはどんなものかイメージがわきませんよね。そこで、ここでは、住宅ローン審査にどのようなものがあり、銀行などの金融機関に提出していくものに何があるのかについて触れていきます。

住宅ローンの審査は2ステップ

貸付審査は、事前に行われる「事前審査」と「本審査」の二つのステップを踏みます。

住宅ローンは、購入物件の売買契約を締結してからでないと金銭消費貸借契約を締結することができません。

だからといって、マイホームを購入する前に融資してもらえるのか目途がたっていませんと、とても不安ですし、もしも貸し付けてもらえないと本当に困ってしまいますよね。

そこで、マイホーム購入の手続きと並行して、融資をしてもらえるのかを前もってみてもらっておく必要があるのです。この前もってチェックしてもらうものが事前審査なのです。

購入予定の物件、購入者の年間の収入や職業などを検討して、お金を貸し付けてもきちんと返せるだけの収入を得ているのかをみていくものです。

事前審査に要する期間は、金融機関にもよりますが、数日から10日ほどとなるようです。

本審査は事前審査よりも細かく厳しくなる

事前審査を通過し、購入物件の売買契約締結まで至りますと、住宅ローンの本審査に進みます。

本審査では、勤務先の事業内容や勤務形態・勤続年数・完済時の年齢・健康状態などがチェックされることになります。

また、事前審査でもチェックされた返済負担率や物件の担保価値についても、さらに厳しい視点でチェックされることになります。

この審査の結果が出るまでに早くて5日から14日間、長ければ1カ月ほどの時間を要するケースもあるようです。

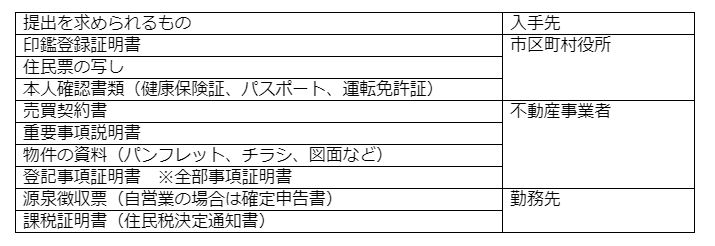

金融機関へ提出するもの

マイホーム購入資金の借入を申込みするときは、源泉徴収票・住民税決定通知書等の課税証明書、その他各種提出物の準備を進めることになります。

2.審査で大事な判定ポイントは?

住宅ローンを申し込むと審査ではどういうところをみられるの?何をチェックされるの?と知らないことも多く不安に感じるところですよね。

そこで、ここからは、金融機関が審査する際に、なにをポイントにチェックし融資するかどうかの判断を導き出すのかをお伝えします。

返済負担率

年収に対する1年間の返済総額の占める割合が大きくなり過ぎていないかをチェックする指標です。

審査では、年間収入の総額自体よりも「利息を含めた一年間に返済することになる額が年収に対してどの程度の割合を占めることになるのか(返済負担率)、その数値が適切な範囲に収まっているのか」をチェックされることになります。

返済負担率が適切なラインに収まっているのかをみる指標数値は、金融機関によって異なってくるのですが、概ね30%~35%以下に収まっていれば大丈夫でしょう。

返済負担率は、マイカーローンやクレジットカード、カードキャッシングなど住宅ローン以外の借入残高も含めた借入の総額で計算されますので、住宅ローン以外の借入についても計画的に利用するようにしなければなりません。

また、見落とされがちなケースとして、奨学金の未返済分も借入残として参入さてしまうようです。

最近ではスマートフォンの端末代を分割払いで支払っている人も多いようですが、実はこれも借入として扱われるようですから見落とさないよう注意が必要です。

個人信用情報

借主本人のこれまでの借入や支払いの状況、クレジットカードの利用履歴などを「信用情報」といいます。金融機関は信用情報をもとに、返済遅延の有無や遅延に関する情報などを厳しくチェックされます。

キャッシングの返済や、クレジットカードの引落としが61日以上遅延すると、信用情報に「異動」と記載されてしまいます。

異動と記載されてしまうと、悲しいことに審査を通ることはなくなります(異動の記載は支払いから5年で消滅します)。

事前審査と本審査の間になんらかの借金返済や引落しに遅れをだしてしまった場合も、審査に影響を与える恐れがでてきますのでくれぐれも気をつけましょう。

ご自身の信用情報は、全国銀行協会(KSC)・日本信用情報機構(JICC)・割賦販売法・貸金業法指定信用情報機関(CIC)などが記録し保有しています。

自分はどうだったかな?と不安をお持ちになった方は、あらかじめご自身の信用情報をチェックしておくこともおすすめです。

購入物件の担保価格

万一、住宅ローンを返済することができなくなった場合、金融機関は担保を設定した物件を売却・処分することで貸し付けたお金の回収をはかります。

物件の担保としての価値は、築年数や物件の立地条件・環境さらに周辺相場等を考慮して決定されることになります。

その価値以上に貸し付けてもらえることはなく、額に見合うだけの担保価値を物件が有していないと金融機関は、審査を不可とするか貸し付ける額の引き下げを要請するといった対応がとられます。

中古物件は評価が低くなりがちで、思うような額が借りられないことも考えられます。

特に、築年数がかなり経過した物件にはありがちな話となります。

もっともそのような物件は概して価格も安くなっている傾向が強く、担保価値と大きな開きが生じることは少ないようです。

健康状態と年齢制限

住宅ローンを借りる人の健康状態は、実はとても重要です。

金融機関が貸し付ける条件として加入を求める団体信用生命保険(団信)に健康上の問題があると加入を断られ、結果的に住宅ローンを利用できないおそれがでてくるからです。

なぜ、金融機関が団信に加入できることを求めているのかといいますと、万一、住宅ローンの借主が病気で亡くなることなどがあった場合に、団信から支払われるお金から残額返済に充当される仕組みになっていて、金融機関が貸したお金を回収できないといったリスクを回避できるようにしておくための仕組みだからなのです。

団信に入るには既往症や病歴の有無を告知しなくてはなりません。

仮に偽って入れたとしても、いざというときは保険会社の調査が入りますので、保険金が支払われないという最悪の事態も生じかねません。

もしも病気を理由に団信に入れないことになると、住宅ローンを利用することができず資金計画が根底から崩れてしまうという致命的な痛手を被ることになってしまいます。

※例外はあります

また、借入時の年齢の影響も大きいのでご自身の年を意識したマイホーム購入を計画的に行うべきでしょう。多くの金融機関は、完済時の年齢の上限を80歳にしているところがほとんどで、35年で借入した場合、借入時の年齢は44歳が上限になってきます。

さらに、会社員の方であれば定年があり収入面に大きな変化が訪れます。

安定した収入が見込めなくなってくるリスクを考慮される面もあるため、40歳以上になると審査は徐々に厳しくなっていく傾向にあるようです。

3.審査の合格率を上げるには?

合った物件が見つかっても、貸付審査を通過できず資金計画がまとまらなければ、夢のマイホーム購入を叶えることはできません。

そこで、ここからは審査の合格率を少しでも上げるために大事なポイントをお伝えします。

事前審査と本審査の申請内容に不整合がないことを確認する

「事前審査で申請した内容が間違っていた」「本審査までの間に年収や債務(借金)の額が変わった」といったようなことがおこってしまうと、貸し付けてもらえない、または貸し付けの額を減らされるといった事態を招く恐れがあります。

前述のように、年収や債務(借金)は厳しく見られる要素なのです。

これらの数字に動きがあると貸し付けの額に影響することは容易に想像できるところとなります。

また、本審査までの間に転職をした場合も、「勤続年数が短くなり、審査をクリアできない」ということにいたることも起こり得ます。

最近はインターネットで事前審査を受け付けてくれる金融機関も多くなってはいますが、インターネットの場合、源泉徴収票等のチェックをしないことも多く、そのため「事前審査は通過したものの、いざ本審査へ進むと不適の判断がなされる」といった事例も少なくないようです。

事前審査で提出した書類の控えや、インターネットからの申込みで自分が記入した内容を確認しながら、不整合や記入ミスをおこさぬよう十分に気をつけつつ本審査の申込書類を作成していくようにしましょう。

住宅ローン以外の借入状況の把握と整理をしておく。

マイカーローン、ショッピング時のクレジットカード利用、消費者金融のカードローン、さらには奨学金の未返済分やスマートフォンなどの分割払いによる残額など、今現在の債務(借金)の状況によっては、借入額を見直すことも必要になってくることも想定しておく必要がでてきます。

できるのであれば、それらを繰り上げ返済するとか、あらかじめ余計なクレジットカード等の利用を回避するなどして、審査をクリアできる可能性を高めておくとよいと思います。

そうはいっても、すぐには返済できず、返済負担率の問題に引っかかるおそれがあるのでしたら、現時点での債務(借金)すべてを洗い出し、その分の返済額も考慮して借入可能額を算出しその枠内で貸し付けを申し込むことにより、貸し付けを得る可能性を高めることにつながってくることでしょう。

クレジットカードの返済遅延も、審査に大きな影響を与えるところとなりますので、複数のカードを持っておられる方は特に返済遅延を起こさぬように注意してください。

使わないカードはあらかじめ解約し破棄しておくのも有効な手段です。

自己資金を増やす・ペアローンの利用

希望する額を貸し付けてもらえなくても、自己資金を計画的に準備して現金比率を高めておけばその不足分を補えますし返済もラクになり、本来一番いい形で資金計画をまとめることができるのです。

年収に対して高額な物件購入を考えている方や上限に近い額の住宅ローンを利用しようとしている方は、多めに自己資金を準備できるように計画的に貯蓄できるよう取り組まれることをお勧めします。

また、借入額を増やすためにペアローンや収入合算を用いるという方法もあります。

共働きのご家庭であれば、夫婦共同で融資を受けるというものです。

夫や妻の年収を合わせ(合算)て世帯年収を上げるこの方法ですと、年収に対する返済に占める割合をおさえることができゆとりがうまれてきます。

そうすると一人では借りられなかった金額も射程圏内に入ってくるわけです。

4.審査面に不安があるとき、融資先をどう探す?

過去に審査に落ちちゃった、団信加入に断られるかも、といったように審査面に不安があるのだけれど、そんなときにどこから借りたらいいのだろうとなりますよね。

ここからは、そんな不安な思いをもたれている方にヒントをご紹介します。

こちらの記事をお読みの方の中には、「これから貸し付けしてもらおうと申し込むのだけれど、審査に落ちてしまったらどうしよう」と不安に思っていらっしゃる方、あるいは、過去に貸し付けてもらえず、マイホーム購入を断念または見合わせたことのある方もいらっしゃるのではないでしょうか。

一度審査に落ちてしまうと住宅ローンは利用できないのでしょうか?

いいえ、そんなことはありません。

融資のチェックレベルは、金融機関によって違いがあり一律ではないからです。

たとえば、X銀行のチェックレベルはクリアできなかったけれど、Y銀行のチェックレベルは通過できた、といったことはよくきく話です。

ほかにも、団信に、健康上の理由から入れなかったとします。

確かに団信に入れることを必須条件としている金融機関ほとんどであることは事実なのですが、「フラット35」のように団信加入を任意としてくれるものも存在するのです。

「自分は大きな病気になったことがあるから団信に加入できない」とあきらめてしまうことはないのです。

ご自身の事情にあった金融機関や商品をあきらめずに探すようにしましょう。

給与振込先にしている銀行やマンション・住宅の販売会社等が提携している銀行などであれば、金利などが優遇されたり審査が多少緩和されたりと多少のメリットを享受できることもあるようです。

ご自身だけで銀行探しが思うようにいかない、うまく進まない、といったときは、マンション・住宅の販売会社の担当者に相談されることをおすすめします。

5.知りたい!住宅ローン審査のQ&A

多くの方ってどんなことを質問されているのだろう?と世間のみなさんが疑問に思われていることって興味がありますよね。多くの方が気になることは自分にも通じることもありますし。

そこで、ここからは、よくみなさまから寄せられる質問について、Q&A方式でご紹介します。

住宅ローンの審査に関する疑問を解消できればうれしいです。ぜひお役立てください。

Q.住宅ローンの審査が通りやすい銀行ってあるの?

審査を受ける前に、インターネットでググっておられる方も多いことでしょう。

例えば、“審査”、“通りやすい銀行”などを検索ワードとして検索してみると「審査が通りやすい銀行ランキング」や関連して表示される口コミサイトの情報は、銀行などが営業戦略上おこなうインターネット対策によって「当行は他行よりも審査に通りやすいですよ」ということを訴求するためのPR情報的なものであったりすることもよくある話です。あくまでも参考程度に受け止めておいた方がよさそうです。

一つの方法として、大手銀行・地方銀行・信用金庫などの複数の金融機関と相談し審査を受けることにより、それぞれの銀行間による融資競争へ導くことができれば多少の無理をしてでも融資しようとしてくれる銀行がでてくることも期待できるかもしれません。

Q.自営業は不利なの?

自営業の方と会社員の方とは、そもそも審査基準が異なるのです。

そのため「会社員に比べて難しいとか厳しい」というイメージをもたれているようです。ですが、自営業だから通りにくい、と一概にいうことはできません。

会社員と違う点といえば、例えば、収入面を審査する場合です。

会社員の場合、基本的には前年度の源泉徴収票を提出することになります。

これに対して、自営業の方の場合、所得は確定申告書でチェックされることになります。

そして、銀行の多くは、過去3年分の確定申告書の提出することを求めています。

つまりは「事業を3年以上継続できていること」が貸し付けの条件ともいえそうです。

とはいえ、銀行によっては、1期または2期だけでよいという場合もまれにあるようです。

また、特殊な国家資格者(医師や弁護士など)については、1年だけでも利益が出ていれば申込を認める場合もあるようです。

Q.転職歴や雇用形態は影響を及ぼすの?

転職歴や雇用形態で直ちに不適とされることはありません。

あくまでも求めるレベルを満たしているのか次第です。

転職したために勤続年数が短くなってしまったり、正社員ではなく契約社員とか派遣社員であったりした場合に、チェックが多少厳しめに作用することはあるようです。

かつては、勤続年数を2年以上と条件をつけるところが多くを占めていました。

ところが最近では転職することが珍しいことではなくなったということもあり、条件を緩和する銀行もでてきているようです。

「キャリアアップを図るための転職であるなら1年未満でも容認する」ということもあるようで時代の変化に銀行もあわせてきているようです。

ただし、転職回数が多すぎる場合はマイナスに作用します。

雇用形態も、契約社員や派遣社員だから貸し付けない、というわけではないようですが、どうしても収入が安定する正社員の方が有利に働く傾向にはあることは事実のようです。

Q.住宅ローンは日本国籍ではなくても利用できるの?

住宅ローンの返済は、一般的に長期にわたり返済することがほとんどです。

そのため、日本国籍をもたない方は永住権があるのかが審査において大事なポイントの一つとなります。

実際、多くの銀行などでは「永住権を持っていること」を貸し付けの条件の一つとしていることが多いようです。

ところが、近年では「日本人が配偶者」であれば借主自身が日本国籍を有していなくてもよいとしているものもでてきているようです。

Q.事前審査がOKなら本審査も大丈夫なの?

事前審査で申請した内容と本審査で申請した内容に違いがあったり、本審査がなされるまでの間に収入や債務(借金)の額などに動きがあったりしたときは、本審査でNGとされることは実際におこっているようです。

収入と債務(借金)の額の変動は、とくに厳しくチェックされるポイントであることを念頭に書類作成はくれぐれも慎重にかつ注意深く行うようにしましょう。

事前審査から本審査までの間に、新たな債務(借金)をつくることを避けるようにしましょう。

6.まとめ

いかがだったでしょうか?少々取っ付きにくいお金の話が続き難しかったかもしれません。

でも、マイホーム取得の成否を分ける大きなポイントの一つが今回のテーマと密接につながっている資金計画なのです。

いくら念願の物件に出会えたとしても、住宅ローンの審査をクリアできず足踏みを続けてしまいますと、どんどん気が滅入ってきてしまいますよね。

「自分にはマイホームを購入する資格がないんじゃないか?」、「マイホームなんて買える身分じゃないんだ 、、、」と悲観的になってしまいそうになります。

しかし、審査をクリアできない原因を理解し、その対策をとることで、資金計画の核となる住宅ローンを利用できるようになるのです。

金融機関によってもその可能性に差がありますから、マイホームを購入しようと予定している販売会社の営業の方や情報網を活用して、あなたの夢のマイホーム購入を実現させ、よりよい生活を手にしていただけることを応援しております。

合わせて読みたい記事