この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

知っておきたい住宅ローン控除(減税)

「住宅借入金等特別控除」という制度のことをいわゆる「住宅ローン」と呼びます。

どんな制度かというと、マイホームを購入した際にローンを使用した場合、一定のパーセンテージに値する金額が所得税から控除されるといったものです。

マイホームを購入する際に、経済的負担を楽にするためにも住宅ローン控除を知っておくと良いです。

住宅ローン控除の概要に加えて、最新制度についてもまとめてみました。

・住宅ローン控除の基本

そもそも「控除」とは、納める必要がある税金から差し引かれるものを示しており、住宅ローン控除はその名の通り、住宅購入時にかかる税金控除のことを意味します。

つまり、「減税」と同じ意味合いを持っています。

住宅ローン控除とは、新しく家を建てたり、中古物件を購入したり、またリフォームをする場合などで、ある条件満たした際に、一定の期間、ローン残高に対した税金が所得税から差し引かれ、還付される制度となります。

社会保険料控除や生命保険料の控除は、納める税金額から差し引かれて、税金を納める際にはすでに引かれた状態となりますが、住宅ローン控除は後から戻ってくる形になります。

そのため、確定申告は必須ですので注意が必要です。

もともと住宅ローン控除は、住宅を購入した際の金額の一部を減税するという形からスタートしました。

今の住宅ローン控除の形である、住宅ローンの金額が減税の算出基準になったのは1978年のこと。現在も、住宅税制が変わることにより、その制度の内容が変更されている可能性がありますので、物件購入時の最新の情報については確認しておくことをおススメします。

・新しい制度について知っていますか?

現在、住宅ローン控除制度が適用となるのは、2021年12月末日までに居住開始した人で、期間は10年間となっています。

特例として、2019年10月1日〜2020年12月末日までに入居した人で、消費税率10%が適用される住宅を購入した場合に限り、控除期間が3年延長となります。

控除される額は、各年ごとに40万円が限度額で、認定長期優良住宅等に当たる場合は、さらに10万円プラスの50万円が限度額となっています。

一例として、一般的な家を購入して、12月末日の段階で住宅ローンの残高が4000万円以上の場合を見てみましょう。

一つ目の条件として、ローン返済期間が10年以上あることが挙げられます。

その場合、控除率が1%ですから、毎年40万円が所得税から控除されます。

さらに、所得税が40万円に満たない人の場合は、残額が住民税から控除されるのです。

住宅ローン控除の制度について、主要な項目をご紹介します。

●一般住宅

●認定住宅(長期優良住宅・低炭素住宅

●バリアフリー改修促進税制

●省エネ改修促進税制

●三世代同居対応改修税制

●耐久性向上改修税制

上記6つとなっています。

それぞれの項目においても条件が設定したり、それらを満たした場合に限って控除を受けることが可能となります。

どんな家が住宅ローン控除(減税)の対象となる?適用条件はある?

住宅ローン控除についての適用条件は大変気になるところですね。

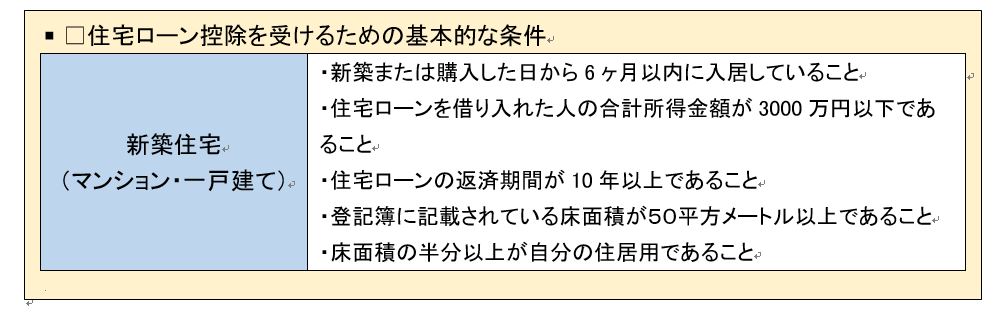

基本的な条件として、先に挙げた住宅ローン控除6つの項目のうち全てに当てはまるのが、合計所得が3000万円以下であること、ローンの返済期間が10年(1部5年間に緩和されたものもあります)であることです。

この基本的な条件に加えて、新築や中古など、さらに適用条件が異なってくるものもあります。

・新築物件の場合

新しく家を建てるいわゆる新築物件を購入する場合、店舗用などではなく住宅用であることが住宅ローン控除のベース条件としてあげられます。

さらに、床面積が50平方メートル未満だと、住宅控除ローンの適用外となってしまうので、登記簿面積はチェックしておくことが大切です。

販売資料や売買契約署に記載されている床面積ではなく、登記簿に記載されている面積が必要となります。

例えば、マンションの場合、登記簿上の面積は壁の内側の面積(内法)で記載されていますが、販売資料では壁心と呼ばれる、壁の中心からの床面積として記載されており、内法よりも広くなっています。

さらに、階段やバルコニーといった部分は、共有面積として認識されているため、住宅ローン控除には該当しません。

また、この条件を逆さに取ると、店舗や事務所を探している場合でも、住居用スペースが半分以上であれば、住宅ローン控除が適用になりますのでポイントとして覚えておきたいです。

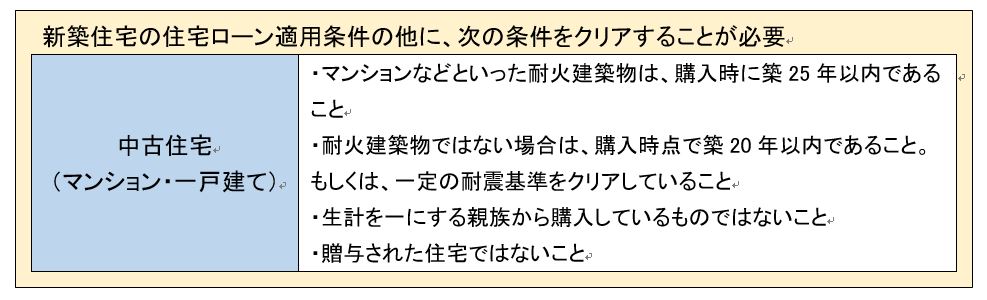

・中古物件の場合

新築住宅に限らず、中古住宅を購入する場合でも住宅ローン控除は適用となります。

しかし、新築同様条件が設けられています。

●築年数が規定の年数を超えていないこと。

→耐火建築物以外は20年以内

→耐火建築物は25年以内

●以下の項目のうち、いずれかが一定の耐震基準を満たしていること

*耐震基準適合証明書の取得

*既存住宅売買瑕疵保険の加入

最近はリノベーションも流行しているので、中古物件を購入する人も多いでしょう。

せっかくならば受けられる控除ですから、しっかりと築年数については把握しておきたいところです。

また、新築同様に床面積も50平方メートル以上であるかどうかもチェックしておきましょう。

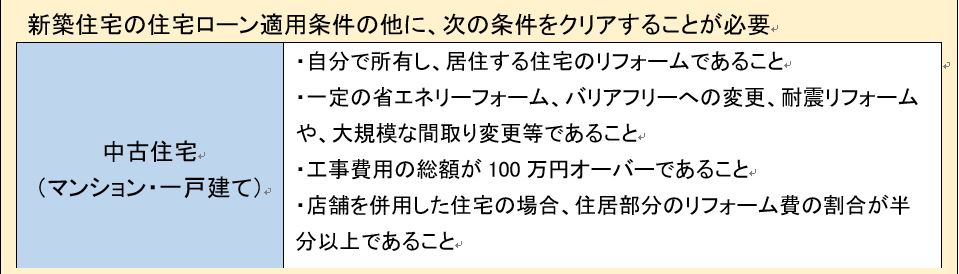

・増築・リフォームの場合

新しく物件を購入しなくても、リフォームや増築においての住宅ローン控除といったパターンもあります。

さらに、すでに住宅ローンを使用し家を建てたという人で返済中だという人も、リフォーム等にかかる費用を合わせてローンの借り換えを行うという手段もあります。

重要なのは、本人が住宅ローンを利用した家に住んでいる必要があります。

実家をリフォームしようとしても、住宅ローンを組む本人が実家に暮らしていない場合は対象外ということになるのです。

この辺りは注意が必要となるポイントです。

リフォームや増築の場合の、基本的な住宅ローン控除条件は下記の通りです、

●住宅ローンの契約者本人が所有すること

●住居目的の建物に対してのリフォーム・増築であること

●工事をした日から半年以内に居住すること

●減税の適用を受ける各年の12月末日までは暮らしていること

●工事費用が100万円以上であり、そのうちの半分が居住スペースの工事費用であること

●中古住宅を購入し、さらにリフォームするといった場合は、築20年以内の木造もしくは、25年以内の耐火建築物であること。

その他、床面積や所得金額といった条件については、新築物件に対する条件と同じです。

ただ、リフォームの工事内容には定めがあり、大規模な模様替えや家屋の床や壁などといった部分の修繕、耐震基準に対する修繕、バリアフリー工事、一定基準の省エネ改修などが当てはまります。

注意ポイントとして、入居した前後2年ずつの間に、「長期譲渡所得の課税特例」を受けているという人は、住宅ローン控除の対象外となってしまいますので、確認が必要です。

住宅ローンの種類も選ぼう!

住宅ローン控除を受ける際には、住宅購入時の借入金全てに対して控除が受けられるということではなく、一定の条件が設けられています。

下記にまとめていますので、チェックしてみてください。

●民間金融機関、独立行政法人住宅引用支援機構、公務員共済組合、地方公共団体といった一定の団体からの借入、または住宅資金の長期貸付期間を行う法人、勤務先から借り入れたものであること。

●給与所得を得ている人が、事業主団体から住宅ローンの借入を行なった場合は、金利が年0.2%以上であること。

(※役員が会社から借り入れた場合は、住宅ローン控除の対象外となります。)

●親族等からといった個人間の借入金ではないこと

●中古住宅購入については、前の所有者から引き継いだ債務ではないこと

これらに加えて、支払時期が不明瞭なものは住宅ローン控除の対象外となりますので注意が必要です。

実際のところ住宅ローン控除(減額)で戻ってくる金額って?

住宅ローン控除とは、返済期間の10年に限りですが、12月末日段階のローン残高の1%が所得税から控除される制度です。

しかし、確定申告をした際に戻ってくる金額には、住宅ローン契約者によって異なります。

理由としては、所得金額によって納税額が変わることや、購入する住宅の条件によっては税額が違ってくるといった点です。

10年間のうち各年で最大40万円、認定住宅を購入した場合においては最大50万円ですから、10年間にすると最大400万〜500万円が戻ってくるのです。

もちろん、申告した人全てに最大控除額が戻ってくるわけではありません。

最大控除を受けるための条件は、各年のローン残高が毎年4000万円を超えていること、また、所得税と住民税が年間40万円を超えていることが必要です。

実際どれくらいの金額が戻ってくるかを、シミュレーションしてみましょう。

・計算方法を確認しよう

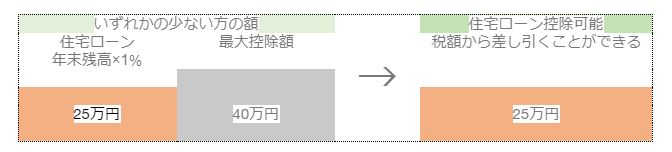

住宅ローン控除額についてはどのように計算できるでしょうか。

実は非常に簡単で、住宅ローンの12月末日段階の残高に1%をかけることで計算することができます。

12月末日時点での住宅ローン残高が2500万円の場合

上記のように、住宅ローンの控除可能額は、ローン残高の1%もしくは最大控除額どちらかの少ない方が適用となります。

この例の場合だと、25万円が適用ということになりますね。

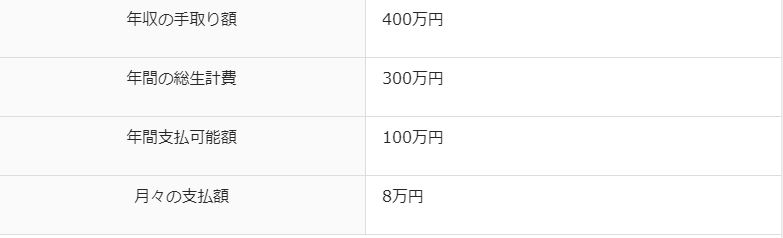

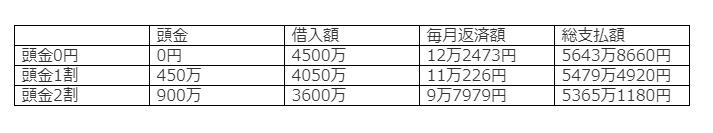

・シミュレーションしてイメージしてみよう

それでは、イメージを沸かすためにも住宅ローン控除のシミュレーションをしてみましょう。

実際のところ、住宅ローン控除をするとどれくらいの還付金があるか確認します。

例えば、本来納付する所得税が10万円、住民税が15万円だった場合、合計25万円の実際の納付額となります。

本来収めるべきこの税額以上は戻りません。

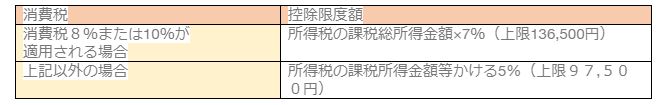

所得税には上限がありませんが、対して住民税には136,500円が上限と定められています。

ですから、このパターンの場合、下記のような計算となります。

所得税(10万円)+住民税(上限:136,500円)=236,500円

この計算でわかるように、住宅ローン控除をしたからといって、納めた税金の全額が戻るということではありません。

もう一つチェックしておきたいこととして、住民税の控除限度額がありますので、下記の表をご覧ください。

住宅ローン控除(減税)の手続き方法を確認しよう

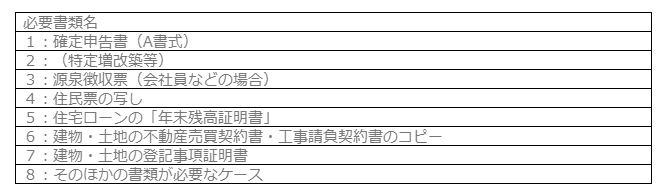

ここまで確認したところで、住宅ローン控除を受けるための手続き方法をチェックしておきましょう。

住宅ローン控除は、いわゆる確定申告内の還付申告に当てはまります。

そのため、申告ができるタイミングとして、入居した年の翌年の1月1日からとなります。

手続きが早ければ早いほど、還付金の入金も早くなりますし、確定申告期間中の混み合いを避けるためにも、早めに申告準備をすることをおすすめします。

<確定申告のやり方>

確定申告をしたことがない人にとって、書類の書き方や準備するもの等、少し混乱してしまう可能性があります。

申告時には、必要書類にしっかりと記載漏れなく記入する必要がありますので、わからなくなった場合は、税務署に相談することをおすすめします。

また、確定申告会場も、税務署ではなく、その他の場所を設定している場合もありますので、その点についても確認が必要です。

可能な人は、国税庁のサイトから送信するというパターンもありますので、活用するのも良いでしょう。

確定申告2年目以降の手続きは、会社員の場合、年末調整で行うことができます。

自営業という方は、1年目と同じように書類への記入、期日までの提出が必要となります。

また、会社員の方は、給与所得者の「住宅借入金等特別控除申告書」や、住宅ローンの「年末残高証明書」の添付も要しますので確認しておきましょう。

上記のものが確定申告には必要となります。

それに加えて、マイナンバーの本人確認書類や、認定長期優良住宅の特例などを利用する場合の書類のコピーもお忘れなく。

表の中の1・2の書類は税務署にて入手することができます。

また、4の残高証明書については、借入先金融機関から送られるものですから、無くさないように気をつけましょう。

5・6の書類については、法務局や不動産会社にて入手可能です。

それぞれの書類を不備なく用意するためにも、事前にしっかりとチェックしておきたいものです。

知って得する住宅ローン控除(減税)!注意点も!

住宅ローン控除の手続きについても理解したところで、知っておきたい住宅ローン控除のポイントや注意点についても確認しておきましょう。

・繰上げ返済した場合はどうなる?

住宅ローン控除の条件として、「ローンの返済期間が10年以上」というのは先に説明しました。

ところで、もしも繰り上げて返済を行えることになった場合、住宅ローン控除はどうなるのでしょうか。

もちろん、繰り上げて返済ができるとなれば、将来的に利息の負担が軽くなります。

しかし、繰り上げ返済をすることによって、住宅ローンの返済期間が10年を切ってしまった場合は、住宅ローン控除の対象ではなくなるので注意が必要です。

もう一つ確認しておきたいのが、実は住宅ローンの金利によっては、繰り上げ返済が得策とは限らないという点です。

例えば、上の表のように、1000万円を繰り上げ返済しようと考えている場合、「10年後に1000万円を返済する場合」と「毎年100万円を10年間繰り上げ返済した場合」とを比べてみると良いでしょう。

すると、どちらが利息の節約効果として魅力的か検討することができます。

・住宅ローンを利用しない場合はどうなる?

住宅を購入する人の中には、ローンを組まずに自己資金で購入することを選ぶ人もあると思います。

しかし、住宅ローンを組まなければ、住宅ローン控除を受けることができません。

でも実は、下記の場合は投資型減税制度によって所得税が控除されるのです。

*耐久性に優れた住宅

*省エネルギー性に優れた住宅

これは、行政の認定を受けた長期優良住宅のことを意味しています。

例えば低炭素住宅などもこの認定の対象となっています。

低炭素住宅の場合、断熱性能や省エネルギー性能が指定された基準を満たしていなければなりません。

条件を満たしているならば、性能強化のためにかかる経費は控除の対象と見なされます。

つまり、天井・床・窓の断熱性の強化をするための費用や、節水効果のある機器を取り付けるための費用などといった条件を満たすことで、「低酸素住宅」の認定を行政機関から受けることができた場合、1年間は最大65万円までの還付金を受け取ることができるのです。

・その他

住宅ローン控除の条件として、ローン契約者が暮らしていることが必要ですが、もしも転勤などといった仕方のない事情が起きた場合は、住宅ローン控除を受けることが可能です。

例えば、海外勤務の人が海外滞在中に日本で新居を購入し、家族が暮らすといったパターンも当てはまります。

どの場合も、確定申告をすることが必要となりますが、控除を受けることができます。

しかし、一つ条件があり、「平成28年4月1日以降に住宅の取得をした方」が対象です。

この時期より前に購入した場合は、残念ながら住宅ローン控除の対象外となってしまいます。

また、日本において税金を納める所得がないといったパターンも、控除の対象には当てはまりませんので要注意です。

まとめ

このように、住宅ローン控除を受けることで、ずいぶんと得をすることがわかりました。

そのためには、少なからず条件があり確定申告をする必要もありますが、控除を受けるためにですのでしっかりと把握しておきたいものです。

これから住宅を購入する人にとって、見逃せない情報と言えるでしょう。