この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

コロナショックの影響は住宅ローンの審査にも及んでるのか

結論から言うと、住宅ローンの審査はコロナが流行する前とあまり変化はありません。

しかしコロナ禍の不確実性が高い情勢なので、盤石の体制を整えるには下記が重要です。

事前審査数の最大化

事前審査は確率論的な要素があるので数多く出すことによって通過するチャンスが高まります。事前審査数を最大化して本審査通過のポテンシャルを高めておきましょう。

最低でも3社以上の事前審査をおすすめします。

属性が基準以上に達している場合は各行の特性次第となるからです。

事前審査は重要です。

本審査の前の予備試験と言えるものですから通っていると金融機関のお墨付きをもらえているといった意味を成すため物件の申込で優先順位で上位になれます

審査は通ったけど、住宅ローンの返済はやっていけるのだろうか【コロナ禍】

前提:コロナの影響で収入が減ってしまいました。

Q:住宅ローンの審査への影響が不安です

A:減ったとしてもすぐに関係はありません。理由は直近年度(前年)の源泉徴収額がベースの審査となるからです。

Q : 返済していけるのかも気になっています。

A:返済に関しては事前にシミュレーションをして備えましょう

シミュレーション方法としては、おおよその借入可能額から返済の月額を算出するものと、生計費を差し引いて計算する2パターンがあります。

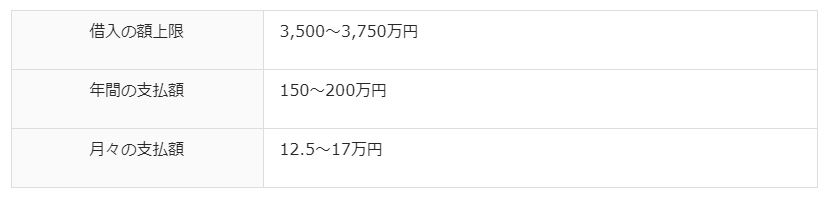

◆借入可能額から算出するパターン

借入可能額の上限とされるのは、一般的に年収の7倍程度となります。

そこから計算すると、最大でも年収の3〜4割が支払額の目安となります。

月々の支払額としてこの金額が換算されます。

例えば、年収500万円であるという方の場合、月々の支払いは15万前後くらいが一つの目安となります。

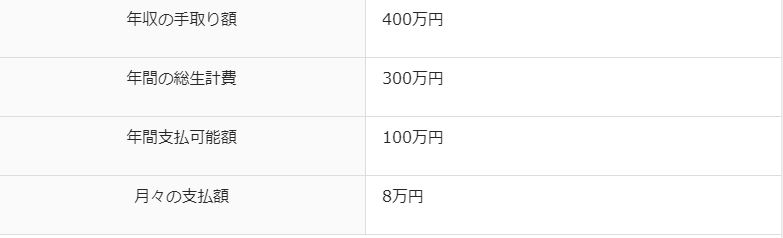

◆生活費を差し引いて計算するパターン

一般的なサラリーマンの場合は給料の総支給額のうち、20%~30%程度が税金や保険料などで差し引かれています。

手取り額は仮置きで80%前後とします。

そして、おおよそ8〜12万円が平均的な生活費と言われています。

一人当たりの年間生活費の目安は100万円とすると、例えば3人家族だと月々の支払いは15万円です。

その場合、年間の返済額を200万円としてしまうと、非常に生活費を切り詰めなければならないということになります。

重要な事は上記500万のローン支払い目安を参考に下記を励行しましょう。

収入が少なくなったとしても、返済することが可能な額を逆算しておく

収入が減りそうな方は減った年収を基準にしてその7倍くらいが購入する物件価格の目安ではないでしょうか。

基本給だけではなく、残業代が減ってしまったと言う場合も同じくシミュレーションが必要です。

もちろん、収入が減ったことでしたかったリノベーションにかける費用が少なくなることも考えれらますが、そういった変化も念頭に置いて慎重に計画することをおすすめします。

金利の状態

Q:今の金利はどんな感じですか?魅力がありますか?

A:過去数十年から見た場合は相対的に低い水準なのでとても魅力があります。

Q:住宅ローンは今のタイミングがいいと言われているのはなぜですか?

A:金利が低いからです

しかし上述した通り、減給や失業の可能性がある場合は金利が魅力というだけで組むのは危険ですので総合的に無理がないかの判断が重要です。

損をしない金利水準とは

Q:金利には固定と変動がありますが、どちらが得なのでしょうか?

A:どちらも一長一短ありますので、好みの方を選びましょう。

金利が横ばいと予測するなら変動金利、上昇予測や不安なら固定金利やフラット35がおすすめです

現在、コロナショックという経済的にも大打撃を受ける事態となっています。

残高が多い借入当初は金利が低い方がメリットがあると言えますね。

この先、金利が上がったとしても、その頃には支払残高が減っていれば、さほど支障がなくなります。

これらを踏まえ、長期低金利下としては「変動金利」が損をしない金利となります。

しかし何が起こるか不明という冷静な前提にたつのであればこの低金利の水準で35年固定金利が組めるフラット35も非常に安心感がありますね。

途中で支払額が増えるという不安要素がなくなります。

変動金利系の選び方としては最も低いものを選ぶのがベースとなります。

ネットで比較してみてください。

長期低金利下では変動金利が優位な理由は下記です。

変動金利と固定金利について例題を比べてみましょう。

例えば、借入額が5000万円で35年の返済期間だった場合、借入から10年後には変動・固定ともに10年後には同じ金利となり、残りの15年は変動金利の方が高くなります。

しかし、支払残高が多い始めの10年間が低金利状態だったため、結果的に240万円も変動金利の方がお得になるのです。

前提条件:借入額5,000万円、返済期間35年

まとめ

コロナショックにおける現在は低金利が続き、住宅ローンを検討するのには金利的には良いタイミングと言えることがわかりましたね。

属性が変わらない前提であれば本審査に落ちないようにするために、

下記を意識しましょう。

事前審査数の最大化

収入が減ったことで、審査や返済に不安を感じている人でも、しっかりとシミュレーションをしていくことで安心して家を購入できることが見えてきました。

また、専門家に相談することも、万が一の時に安心材料となります。