諸費用はマンション本体の価格と比べて金額的に低いので軽く考えがちですが、総額では無視できない場合もあるので注意が必要です。

支払時期も、マンションを購入する時だけ必要なものなど様々です。

これらについて説明します。

この記事はFlatwork株式会社が監修しております。(リビングキャンプ運営)

東京都知事から認可を受け正式に宅建業免許を取得しています。<免許番号>東京都知事認可(1)第104151

実際にマイホームの仲介業務をしているので現場のリアルな情報をお届けしていきます。

1.マンション購入時に発生する「諸費用」の相場

マンション購入時の諸費用における相場

物件価格が様々なので相場は下記計算式が目安となります。

中古物件=物件価格×7%

新築物件=物件価格×4%

内訳は大きく3つです。

①仲介手数料:約3.3%

②融資事務手数料:約2.2%

③登記費用:1.5%

新築は仲介手数料が不必要なケースがほとんどなのでその分の3.3%分諸費用は下がります。

1-1.諸費用とはどういったものか

マンション購入時に発生する諸々の「諸費用」には、住宅ローンに直接関わるものとそうでないものがあります。

本記事では、諸費用を「マンション購入の為に必要な土地代や建物代を除く全ての費用」と定義づけします。

上述した以外の細かい項目も含めた諸費用は以下の通りです。

①売買契約書等の印紙税

②仲介手数料

③登記費用

④住宅ローンを借入れる為の費用

⑤火災保険料および地震保険料

⑥固定資産税等精算金

⑦不動産取得税

⑧新居での生活を始めるのに必要となる費用(引っ越し費用、仮住まいの費用、家財道具の購入費用)

1-2.諸費用はいくらあればよいか

新築のマンション:購入価格の4%程度

中古のマンション:購入価格の7%程度

新築一戸建て:購入価格の4%程度

中古の一戸建て:購入価格の8~10%程度

更に、引っ越し費用や家財道具などの購入費が加わります。

新築よりも中古マンションの方が高額になりがちな理由は、不動産会社に支払う仲介手数料が必要になるケースが多く、更に中古マンションはリフォーム費用が必要になるケースも多い為です。

新築マンションでは売主と買主との間で不動産業者が仲介する所謂「仲介物件」が中古マンションよりも少ない為、仲介手数料が発生しないケースが多いです。

1-3.諸費用は自己資金で用意する

住宅ローンの借入額に含める事が可能な費用もありますが、不動産取得税や引っ越し代は住宅ローンに含める事は不可能なので、自己資金で用意します。

事前に見積もりしておき、必要なタイミングで現金や振込みで支払えるように準備しましょう。

自己資金で用意する事が難しい場合は、「収入合算」「ペアローン」「自治体融資」などの色々な方法があるので、金融機関に相談しましょう。

2.諸費用の各項目の内訳

諸費用の各項目の内訳と計算方法について説明します。

物件によって計算方法が変わってくるので、正確な金額については必ず担当の不動産業者に確認を取りましょう。

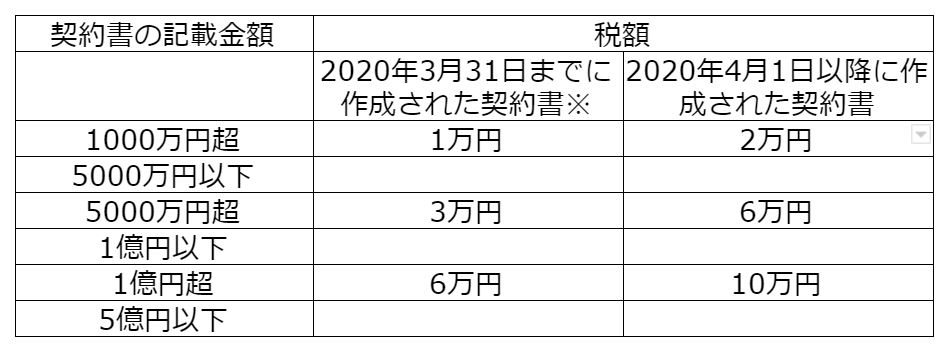

2-1.売買契約書等の印紙税

マンション購入時には売買契約書に始まり数多くの契約書が登場しますが、これらの契約書は「課税文書」なので、契約書に書かれている金額に応じた印紙税を納めなくてはなりません。

印紙税は印紙を購入して契約書に貼付し割印する事で納税します。

印紙税は契約書に記された金額によって決まります。

印紙税の例・不動産売買契約の場合

※税額の軽減措置あり

契約書に印紙の貼付を忘れた場合は過怠税が課せられる事があり、本来の印紙税額の3倍の金額を納める事になるので要注意です。

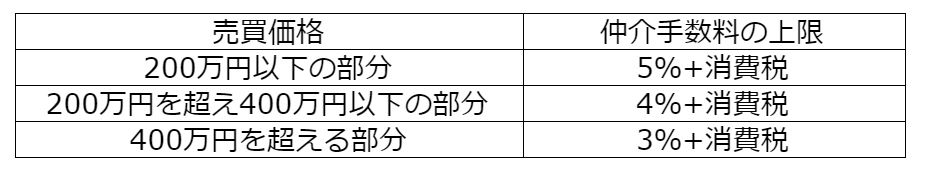

2-2.仲介手数料

物件の購入にあたって不動産会社に仲介を頼んだ場合は仲介手数料を支払います。

仲介手数料は不動産会社が受取る上限額が、法律で下記の表の通りに定められています。

仲介手数料は下記の速算式を使えば簡単に計算できます。

対象物件の売買価格が400万円以上の場合:(売買価格×3%+6万円)+消費税

(例)売買価格が4,000万円の仲介手数料を速算式で求める。

- 仲介手数料:売買価格4,000万円 × 3% + 6万円 = 126万円

- 消費税:126万円 × 消費税率10% = 12.6万円

①+②:126万円 + 12.6万円 =138.6万円

2-3.登記費用

購入や新築によりマンション(不動産)の所有者になると、これを証明する為に法務局に権利の登記申請を行います。

その際に登記費用が必要です。

住宅に関する登記は、以下の4種類です。

- 表示登記

- 所有権保存登記

- 所有権移転登記

- 抵当権設定登記

登記費用の内訳は次の3項目です。

①登録免許税等税金

②司法書士報酬

③その他の雑費

2-4.住宅ローンを借入れる為の費用

住宅ローンの利用にあたり必要となる費用は、次の4種類です。

- 事務取扱手数料

- 団体信用生命保険料(※)

- 住宅ローンの契約書にかかる印紙税

- 住宅ローン保証料

(※)団体信用生命保険は、住宅ローンの金利に保険料が含まれる場合と、無料で付帯できる場合がある

2-5.住宅ローン保証料

住宅ローン利用者が何らかの事情で返済できなくなった時に、本人に代わり保証会社が金融機関に一括で返済します。

保証会社に保証を依頼する為の費用を住宅ローン保証料と言い、金額は借入額や借入期間によって変わります。

又、金融機関によっては住宅ローン保証料が不要な場合もあります。

なお、保証会社が本人に代わって一括返済した場合は、金融機関への返済は完了しますが、新たに保証会社への返済義務が生じます。

2-6.火災保険料・地震保険料

住宅ローンを借りる時には火災保険と地震保険はセットで契約する事が通例です。

火災や地震だけでなく、水害や落雷などの自然災害、盗難などあらゆるものに備える事ができ、加入した保険会社へこれらの保険料を支払います。

保険料は建物の種類や構造、延床面積、補償内容、保険金額、保険期間などによって違います。

支払方法は、毎年払いの他に10年分を一括して前払いするなどの方法もあります。

2-7.引っ越し代・家財道具などの購入費用

新居への引っ越し代や家財道具などの購入費は、住宅ローンの借入額とは別に準備しなくてはならないので、自己資金に余裕を持たせておきましょう。

2-8.固定資産税等精算金

固定資産税とは不動産(土地・建物)にかかる地方税で、市町村の固定資産課税台帳に所有者として記載されている人に対して課税されます。

固定資産税等清算金とは、固定資産税清算金は、固定資産の売却時期の違いによる不平等を解消するための商慣行です。

(例)8月1日に物件を購入するケース

8月1日から12月31日までの153日分の固定資産税と都市計画税を、売主が買主へ請求できる。

固定資産税と都市計画税については、次の章もあわせて確認してください。

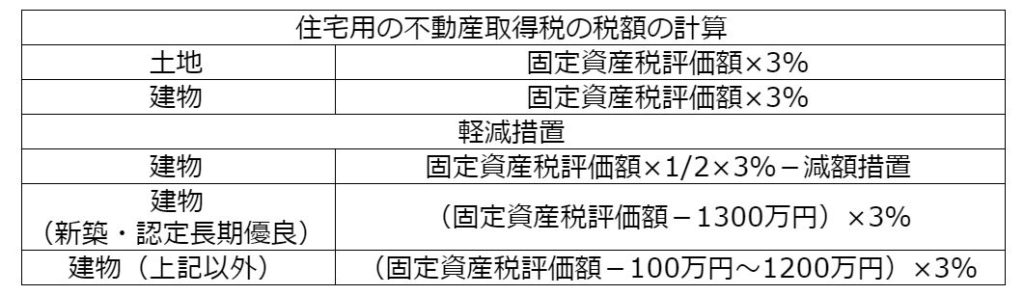

2-9.不動産取得税

売買によって不動産を取得した場合に課税されるのが不動産取得税です。

原則は土地・建物の固定資産税評価額の3%ですが、土地と建物に対して軽減措置があり、計算方法が異なります。

※2020年3月

なお不動産取得税はマンション取得後に納付書が届きますが、遅い場合は1年以上経ってから郵送されて来るので注意が必要です。

3.諸費用まで意識した購入計画を立てる

マンション購入費用の中で一番ウエイトを占めるのは土地代と建物代ですが、それ以外にも前述のように各種の諸費用が発生します。

「マンション購入を決めてから諸費用の負担が大幅に増えてしまった」という事態は避けなくてはいけません。

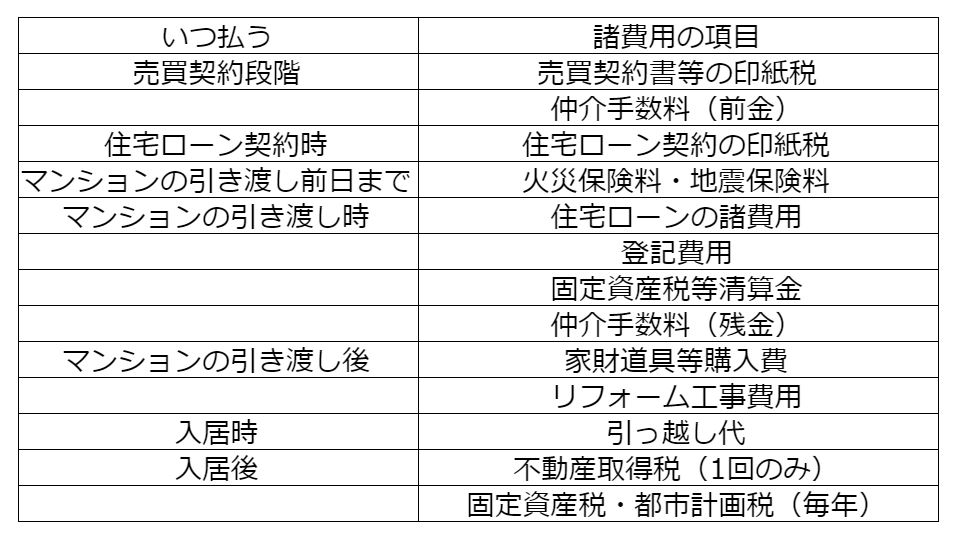

諸費用の支払い時期をマンション購入の流れに沿って並べたのが下の表です。

それぞれの段階で複数の諸費用が生じるので、マンション購入の計画段階で早めに確認しましょう。

マンションの売買契約 段階別の諸費用の一般的な例

合わせて読みたい記事

まとめ

住宅ローンを借りる場合であっても、現金で支払わなくてはならない費用もあるので、中長期的な視点を持ち予めしっかりとした資金計画を立てておきましょう。

「自分はいくらの物件が買えそうか?」と予算を考える際に、各種の諸費用も込みで考えなくてはならない事をお分かりいただけたと思います。

合わせて読みたい記事